Konsernirakenteen luominen liiketoimintasiirrolla

Konsernirakenteen luominen liiketoimintasiirrolla

Konsernirakenteella tarkoitetaan vähintään kahden yrityksen muodostamaa kokonaisuutta, jossa toinen yritys (emoyhtiö) käyttää määräysvaltaa toisessa yrityksessä (tytäryhtiö). Tyypillisesti kyse on tilanteesta, jossa emoyhtiönä oleva osakeyhtiö omistaa vähintään puolet toisen osakeyhtiön osakkeista ja osakkeiden äänimäärästä. Konsernirakenteella voi olla merkittäviä etuja verrattuna suoraan omistukseen eli tilanteeseen, jossa yrittäjä omistaa yhtiönsä osakkeet suoraan itse eikä emoyhtiön kautta. Keskeisiä etuja ovat esimerkiksi liiketoimintariskien hajauttaminen ja mahdollisuus varojenjaon tehostamiseen.

Konsernirakenne voidaan muodostaa vaihtoehtoisilla tavoilla. Yrittäjä voi siirtää omistamansa osakeyhtiön osakkeet perustamalleen toiselle osakeyhtiölle eri tavoin. Puhutaan myös omistusten yhtiöittämisestä. Artikkelissamme Osakevaihto yritysrakenteen tukena käytiin läpi yhtiöittämisen toteuttaminen osakevaihdon avulla. Osakevaihdolle vaihtoehtoinen yhtiöittämistapa on liiketoimintasiirto. Konsernirakenne muodostuu osakevaihdossa ja liiketoimintasiirrossa samanlaiseksi ja niillä voidaan saavuttaa samanlaisia hyötyjä, mutta järjestelyvaihtoehdoilla on myös keskeisiä eroja. Tässä artikkelissa käydään läpi konsernirakenteen muodostaminen liiketoimintasiirron avulla.

Mikä on liiketoimintasiirto ja kenelle se sopii?

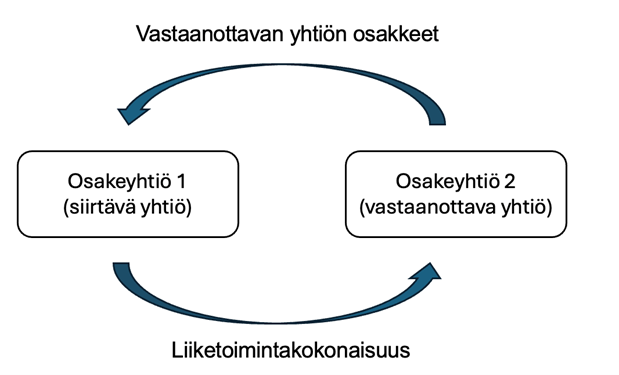

Liiketoimintasiirrossa säädetään elinkeinotulon verottamisesta annetussa laissa (EVL). Liiketoimintasiirrolla tarkoitetaan järjestelyä, jossa osakeyhtiö (siirtävä yhtiö) luovuttaa joko kaikki taikka yhteen tai useampaan liiketoimintakokonaisuuteensa kohdistuvat varat, siirtyviin varoihin kohdistuvat velat ja siirtyvään toimintaan kohdistuvat varaukset siirtyvää toimintaa jatkavalle osakeyhtiölle (vastaanottava yhtiö) saaden vastikkeeksi vastaanottavan yhtiön liikkeeseen laskemia uusia osakkeita tai sen hallussa olevia omia osakkeita. Käytännössä osakeyhtiö siis luovuttaa liiketoimintakokonaisuutensa toiselle yhtiölle ja tulee yhtiön omistajaksi. Liiketoimintakokonaisuudella tarkoitettaan itsenäisesti toimeentulevaa taloudellista yksikköä, ja sen muodostumista on tarkasteltava tapauskohtaisesti.

Liiketoimintasiirtoa voidaan kuvata yksinkertaistetusti seuraavalla kaaviolla:

Yrittäjän omistuksen yhtiöittäminen toteutetaan usein käytännössä siten, että yrittäjän omistama siirtävä yhtiö luovuttaa perustettavalle vastaanottavalle yhtiölle liiketoimintakokonaisuuden osakkeiden merkintähinnan maksuna. Siirtävästä yhtiöstä tulee tällöin perustettavan yhtiön emoyhtiö.

Yhtiöoikeudellisesti kyse on apporttiluovutuksesta toiminnan jatkamista varten perustettavalle yhtiölle tai jo toimivalle yhtiölle. Osakeyhtiölaissa ei ole nimenomaisia liiketoimintasiirtoa koskevia säännöksiä. Vuoden 2023 tammikuussa voimaan tulleella osakeyhtiölain muutoksella osakeyhtiölakiin lisättiin yhtiöittämällä toteutettavaa jakautumista koskeva säännös (OYL 17 luvun 2 §:n 1 momentin 3 kohta), joka vastaa luonteeltaan liiketoimintasiirtoa. Osakeyhtiölain mukainen yhtiöittämällä toteutettava jakautuminen voi tapahtua vain perustettavaan yhtiöön, toisin kuin EVL:ssä tarkoitettu liiketoimintasiirto.

Kun yrittäjä siirtää liiketoimintasiirrossa yhtiönsä harjoittaman liiketoiminnan tytäryhtiölle, liiketoimintaa harjoittava yritys käytännössä vaihtuu. Liiketoimintaa harjoitetaan uuden Y-tunnuksen alla, millä voi olla vaikutusta esimerkiksi liiketoimintasopimuksiin. Liiketoimintaa harjoittavan yhtiön vaihtumisen vaikutukset on syytä kartoittaa ja arvioida tarkasti ennen liiketoimintasiirron toteuttamista.

Mitä hyötyjä liiketoimintasiirrosta voi olla?

Liiketoimintasiirrolla voidaan luoda konsernirakenne, jonka avulla voidaan saavuttaa, tilanteesta riippuen, monia hyötyjä. Yksi keskeisimpiä hyötyjä on yhtiöiden välisten osinkojen verovapaus, jolloin tytäryhtiö voi jakaa tehokkaasti varojaan emoyhtiölle ilman, että yrittäjälle itselleen koituu veroseuraamuksia. Emoyhtiö voi käyttää varat kustannustehokkaasti esimerkiksi uusien sijoitusten tekemiseen. Varojenjako tukee usein myös riskienhallintaa, kun liiketoiminnassa kertyneet varat voidaan siirtää emoyhtiöön turvaan liiketoimintariskeiltä.

Konsernirakenne voi auttaa myös avainhenkilöiden sitouttamisjärjestelyissä ja rahoitusneuvotteluissa. Kun ydinliiketoiminnan kannalta tarpeeton varallisuus saadaan siirrettyä tehokkaasti emoyhtiöön, on avainhenkilöiden ja sijoittajien mahdollista tulla yhtiön toimintaan mukaan pienemmällä panoksella esimerkiksi osakepohjaisissa sitouttamisjärjestelyissä.

Liiketoimintasiirto ei ole ainoastaan omistajayrittäjän keino yhtiöittää omistuksiaan. Myös kokonainen yrityskauppa voidaan toteuttaa liiketoimintasiirtona, jolloin liiketoiminnan myyjästä tulee ostajana olevan yhtiön osaomistaja. Liiketoimintasiirtoa voidaan käyttää myös esimerkiksi osakekaupan tai sukupolvenvaihdoksen esitoimena. Liiketoimintasiirrolla monialayhtiö voi myös eriyttää liiketoimintojaan eri yhtiöihin.

Liiketoimintasiirron verotus

Pääsääntöisesti varallisuuden luovuttaminen on verotuksen laukaiseva tapahtuma. Liiketoimintasiirto on kuitenkin tuloverotuksessa veroneutraali tapahtuma, mikäli se toteutetaan noudattaen laissa säädettyjä edellytyksiä. Siirtävässä yhtiössä luovutetun omaisuuden veronalaiseksi luovutushinnaksi luetaan verotuksessa poistamatta oleva hankintamenon osa. Tällöin liiketoiminnan luovuttaneelle yhtiölle ei aiheudu tuloveroseuraamuksia.

Osakkeiden ja kiinteistöjen luovutuksesta on pääsäännön mukaan luovutuksensaajan suoritettava varainsiirtovero. Jos siirrettävään liiketoimintakokonaisuuteen kuuluu osakkeita tai kiinteistöjä, varainsiirtoveroa ei kuitenkaan tule suoritettavaksi, jos liiketoimintasiirto toteutetaan EVL:n säännösten mukaisesti toimintaa jatkavalle yhteisölle. Toisin kuin osakevaihto, liiketoimintasiirto on myös varainsiirtoverotuksessa verovapaa luovutus.

Lopuksi

Lecklén asiantuntijoilla on kattava kokemus yritysjärjestelyistä. Olemme suunnitelleet ja toteuttaneet lukuisia omistajayrittäjien yhtiöittämisjärjestelyitä.

Liiketoimintasiirron veroneutraalisuus edellyttää tarkkojen verosäännösten noudattamista ja tapauskohtaisten olosuhteiden huomioimista, minkä vuoksi suosittelemme usein hakemaan Verohallinnolta ennakkoratkaisun ennen järjestelyn toteuttamista.

Avustamme mielellämme järjestelyn toteuttamisessa.

Veroasiantuntija